企業経営者にとって資金調達は最も重要な課題の1つ。 ビジネスローンを申し込む際には、しっかりと運用計画を立てましょう。

ビジネスローンを申込もうとする少し前の段階で本当に資金調達が必要なのかということを再度考え直す必要があります。

なぜなら、もしかするとビジネスローンなどの事業資金の借入れを起こさなくても運転資金は間に合うかもしれないからです。事業資金を借りなくて済むものなら誰しもお金なんか借りたくないですよね。

それでも商売というものは自分の思い通りになかなか事が運ばないのも事実です。

そういったケースで、もし事業資金を借りる必要性を感じた場合、ただ闇雲にキャッシュをとりあえずプールしておきたいとか、手元にキャッシュがないと不安だとかの漠然とした理由で資金を調達するよりも、『いついくら何に必要なのか、また、返済原資は何を充てるのか』というしっかりとした目的意識を持った運転資金の資金調達方法でなければなりません。

そこで、ビジネスローンを申込もうとする前にいくつかのポイントを挙げてみましたので参考にしてみて下さい。

個人事業主や小規模企業ですと、普段の業務をこなす以外にわざわざ事業計画書を作って会社を経営している社長様はそう多くはないと思いますから、ビジネスローンを受けようと考えているこの機会に事業計画書を作成してみてください。別にかっこいい計画書を作る必要はありません。パソコンのエクセルやワードなど使わなくても構いません。ご自分の言葉でご自身の身の丈に合った事業計画書を作成してみてください。所詮、事業計画は今後の予定にすぎません。

それでも、思っていることをストレートに紙に書くことで、頭の中で漠然と考えていたことと何か見込み違いの発見があるかもしれません。

最低でも3ヶ月先まで入出金の把握はしておきたいものです。これらを把握することにより、どの時点で運転資金が不足するのかある程度見当がつきます。その見当がついたら、今度は支払う優先順位を決める作業に取り掛かります。支払う優先順位ですが、給与と税金関係は最優先に支払う(給与遅配を繰り返せば社員が逃げていくのは目に見えていますし、また、納税を後回しにしてしまうと延滞税が加算され、納税を延滞することは後々の資金調達の足かせになる原因となってしまいます)として、利息の発生するお金と利息の発生しないお金の区別をします。

つまり、金融機関との関係を良好に保つのか、または、取引先との関係を良好に保つのか、近い将来を見据えてどちらを優先的に払えば良いのかよく考えて下さい。数字だけを考えれば、利息の発生するお金は優先的に返済に充て、なるべくなら利息の発生しないお金は支払を待ってもらう交渉をするほうが得策です。その場合、ただ支払を待ってくれという話だけでは当然相手先は納得しないでしょうから、いついくらこうやって支払うといった具体的な提示をしなければなりません。しかし、あまりにも一方的な話をして相手先との関係を悪化させては元も子もありません。

商売は自分一人の力で成立しているのではなく、取引先との深い繋がりに基づいた信頼関係により、ご自分の商売が成り立っているのだということを忘れてはなりません。いずれにしろ、相手先に支払を延期要請するといった行動はその企業の信用度の低下を招き、厳しい交渉になることは避けられないでしょう。でも、できるところから手を打っていかなければ乗り越えられる壁も乗り越えられません。

商売には波があります。良い時もあれば悪い時もあります。これは商売をやるうえで宿命的なものです。資金繰り表を作成してできる限り現状の把握に努めましょう。

ビジネスローンを公的金融機関にて融資を受ける際には前もっての準備期間が必要になります。というのは、融資を受けるまで申込みから1~2ヶ月位はかかる覚悟が必要だからです。よって、キャッシュフローが悪くなってから申し込むよりも、できればキャッシュに余裕がある状態での申込みをお勧めします。キャッシュフローが悪化した状況での申込みはビジネスローンを受けられるまでの間にご自身の会社が持ちこたえられるのか不安になることはもとより、金融機関の融資審査にも少なからず何らかの影響は間違いなく出てきます。

そこで、公的金融機関として代表されるのが、日本政策金融公庫と保証協会を利用する制度融資です。日本政策金融公庫はやはり日本政府が100%出資している融資機関だけあっていろいろなプランがありますので一度ホームページをご覧になるとよろしいかと思います。

保証協会を利用する制度融資の場合、あらかじめ、信用保証料が別途発生しますので事前にお客様のほうで用意する必要があります。信用保証料の決まる基準はお客様に対する貸付リスクにより変動しますのでそのあたりが気になるところです。お取引のある銀行等が窓口になりますのでビジネスローン等の商品をご検討されることをお勧めいたします。

どうしても上記の金融機関では融資の条件が合わない場合は、ノンバンクを利用することも悪くはないと思います。ノンバンクの場合、貸出金利はともかく申込から融資実行までの速さがなんといっても魅力的です。 ノンバンクを選ぶ時、多くの方がノンバンクの登録番号『例:東京都(○)第○○○○号』の ( )の中の数字を目安として考えられます。確かに、( )の中の数字が大きければ大きいほどその会社は業歴の長い会社ということで、ご利用される側にとってはひとつの安心できる判断材料にはなりますが、あくまで目安としてとらえたほうがよろしいかと思います。( )の中の数字が浅くても立派なノンバンクはたくさんありますので、( )の中の数字が大きいから大丈夫と最初から決めつけて選ぶのではなく、もう少し広い視野をもって選定されることが一番だと思います。 また、金融機関を選ぶ決め手として、その金融機関の窓口になる担当者との相性も無視できません。どうしても人対人の話し合いが存在するわけですから、いくらビジネスローンの条件が魅力的だからといっても、その金融機関の担当者と話がかみ合わなければ最悪ですよね。 最後になりますが、周囲の情報にあまり左右されずに自分の目や知識によってきちんと見極めたうえで良き金融機関を見つけられたら最高ですね。

資金調達にはコストがかかります。資金調達ができた場合の対価としてコスト(金利)が余分にかかります。どれだけのコストが発生するのかご存知ですか?その余分に払うお金を比較してみましょう。

資金調達を1つの大カテゴリだとすると、

最近の傾向として中カテゴリは融資、債権買取(ファクタリング)、クラウドファンディングの3つに分類されます。

また、融資での返済方式は代表的なところで3つのカテゴリに分類されます。

ここではリボルビング契約は除外します(『ある時払い』の要素が含まれるので)

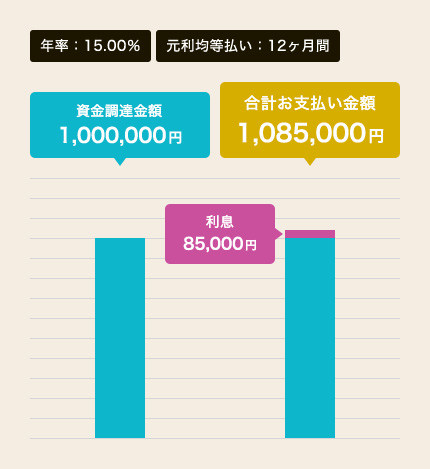

Case01

100万円の事業資金を資金調達するために年率15%で

12か月間の元利均等返済の契約締結で

資金繰りを解決する方法

特徴

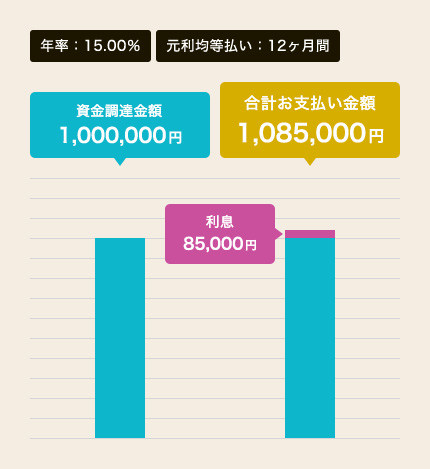

Case02

100万円の事業資金を資金調達するために年率15%で

12か月の元金均等返済の契約締結で

資金繰りを解決する方法

特徴

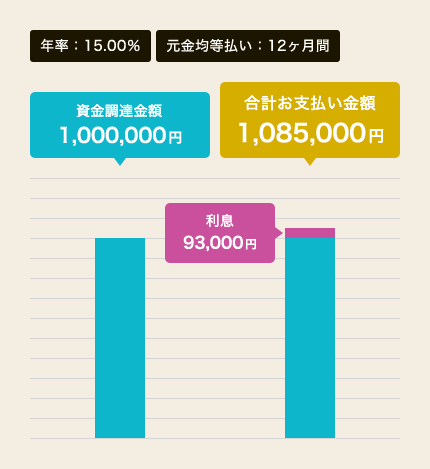

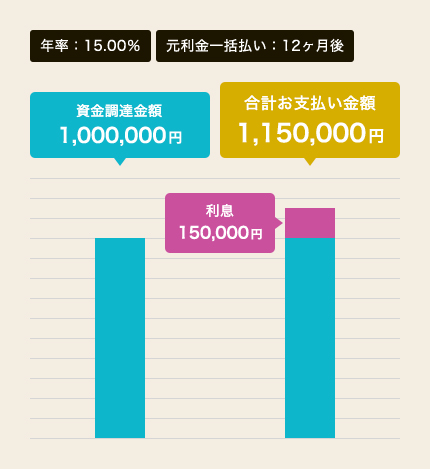

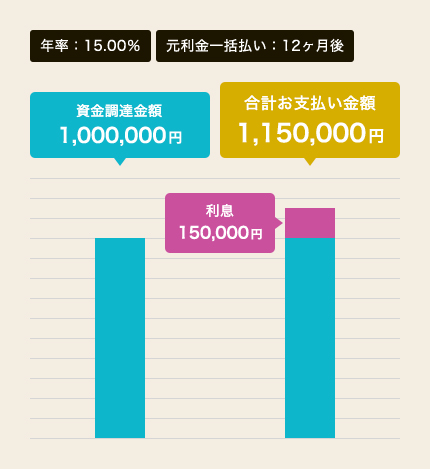

Case03

100万円の事業資金を資金調達するために年率15%で

12か月の元金均等返済の契約締結で

資金繰りを解決する方法

特徴

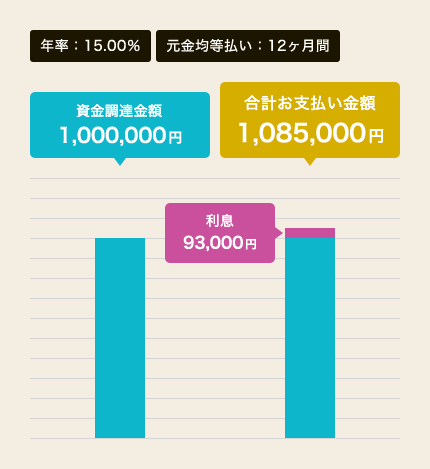

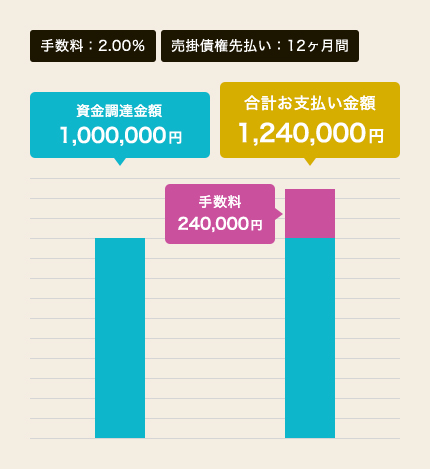

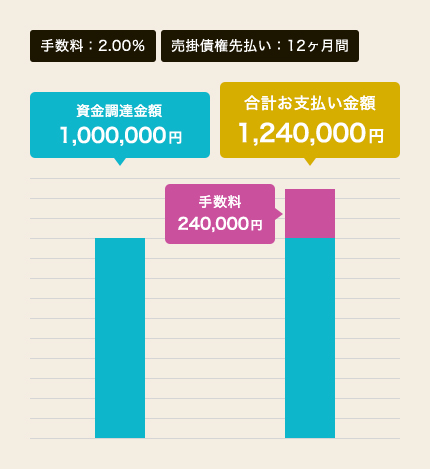

Case04

100万円の事業資金を資金調達するために

その都度毎月発生する売掛債権を

手数料(2%)を支払って先払いしてもらう契約を締結し

12か月間繰り返し利用する方法

特徴

Case05

100万円の事業資金を資金調達するためにクラウドファンディングを利用し投資家を募って資金繰りを解決する方法

特徴

ここ数年、資金調達方法の一つとして注目を浴びている手法。これまでの資金調達方法とは一線を画す手法で、どちらかとういと起業家向け。例えば、優れたアイデアやコンセプトを持っているが手持ち資金がないので何もできないといったケースで、こういう場合、アイデアに賛同した人達から資金を集め、要は株主を募るようなイメージで資金調達を行います。日本でなかなかベンチャー企業が育たなかった土壌をクラウドファンディングによって救えるのかが今後の重要なカギとなります。

しかし、「即日」や「急ぎ」の場合の資金調達、つまり「つなぎ融資」的な本当の意味でのタイムリーな資金調達には対応しきれない課題があることから、起業資金調達には適切である反面、つなぎ資金としての資金繰りを解決する方法までには至らないかもしれません。

それぞれにメリット、デメリットがありますが経営者がどこに主眼を置くかによって資金調達方法が異なります。

しかし、資金調達において最も重要視することは「即効性」であることは間違いありません。